Blog&Topics

ブログ&トピックス

2022.10.10

インボイス制度への準備は大丈夫でしょうか?(News Letter 令和4年10月号)

みなさん、こんにちは。

横浜市青葉区のfreee認定アドバイザー

税理士の宮澤です。

令和5年10月1日~適用されるインボイス制度の開始まで1年を切りました。

これまでは消費税に無関係であった免税事業者の方にも影響がある制度ですので、

自分事としてしっかりと準備を進めていきたいですね。

本日は、改めてインボイス制度のポイントについてご案内します。

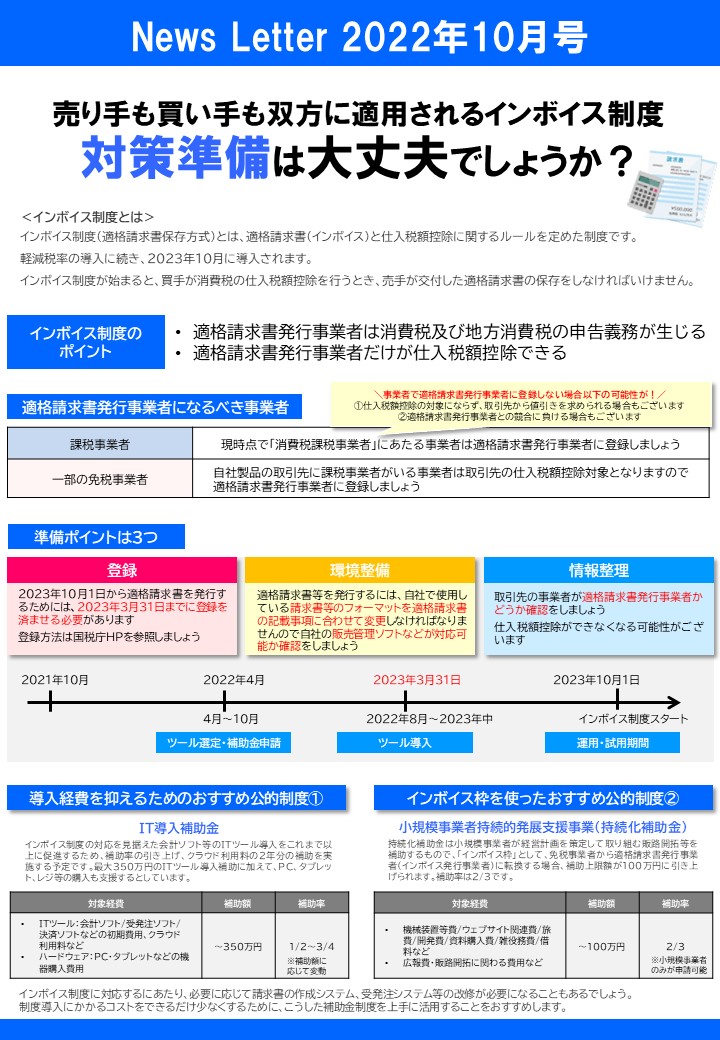

①インボイス制度とは

インボイス制度は、消費税の計算における「仕入税額控除」に関するルールを定めた制度です。

インボイス制度が始まると、仕入税額控除を適用するためには、原則として売り手が発行した「適格請求書」を保存する必要があります。

②インボイス制度のポイント

インボイス制度開始後は、適格請求書発行事業者として国税庁の登録を受けた事業者は売上高の多寡にかかわらず、消費税等の申告義務が発生します。

これまでは、売上高が1,000万円以下の事業者の多くは消費税の申告義務がありませんでしたが、今後は適格請求書発行事業者になると売上高が1,000万円以下であっても消費税等の申告義務が発生するため、注意が必要です。

また、消費税の課税事業者が消費税額の計算において「仕入税額控除」を適用するためには、適格請求書発行事業者が発行した適格請求書(インボイス)を保存する必要があります。

適格請求書発行事業者以外からの仕入れについては、「仕入税額控除」を適用することができないため、注意が必要です。(経過措置あり)

③適格請求書発行事業者になるべき事業者は

a.すでに消費税の課税事業者である事業者

すでに消費税の課税事業者となっている事業者は、適格請求書を発行するために適格請求書発行事業者に登録しましょう。

b.一部の免税事業者

免税事業者につきましては、適格請求書発行事業者になると消費税の課税義務が免除されなくなるため、慎重な判断が必要です。

売り先との関係で適格請求書発行事業者になった方が良いと判断した場合には、適格請求書発行事業者に登録しましょう。

④準備ポイントは3つ

a.登録

適格請求書発行事業者になるためには、税務署に「適格請求書発行事業者の登録申請書」を提出する必要があります。

令和5年10月1日から登録を受けるためには、令和5年3月31日までに登録を済ませる必要があります。

具体的な登録方法は、国税庁のホームページを参考にしてください。

b.環境整備

適格請求書発行事業者として「適格請求書」を発行するためには、国税庁の定める様式に合わせて既存の請求書の記載内容を変更する必要があります。

自社が利用している請求書発行用のソフトや会計システムがインボイス制度に対応可能か確認しましょう。

c.情報整理

仕入先や物品等の購入先が適格請求書発行事業者かどうかを確認しましょう。

適格請求書発行事業者でない場合、仕入税額控除ができなくなる可能性があります。

⑤インボイス制度への対応に活用できるおすすめの公的制度

a.IT導入補助金

インボイス制度の対応を見据えた会計ソフト等のITツール導入を促進するため、補助率の引き上げ、クラウドソフト利用料2年分の補助を実施する予定です。

最大350万円の補助額やPC・タブレット・レジ端末等も補助対象となるため、補助金をの対象となるケースが広がることが想定されます。

b.小規模事業者持続化補助金(インボイス枠)

補助金としては比較的取り組みやすい小規模事業者持続化補助金において、インボイス枠が設けられ補助上限額が100万円に引き上げられます。

免税事業者が適格請求書発行事業者に転換する場合に利用できる可能性があるため、販路開拓などの施策を予定している方にお勧めです。

上記の内容について分からないことがあれば、お気軽にお問い合わせフォームからコンタクトしてください。

本日もご覧いただき、ありがとうございました。

カテゴリーで絞る